- 28 mars 2022

- By: IwayServices

- Articles

Comprobante Fiscal Digital por Internet (CFDI) « Reçu fiscal numérique en ligne »

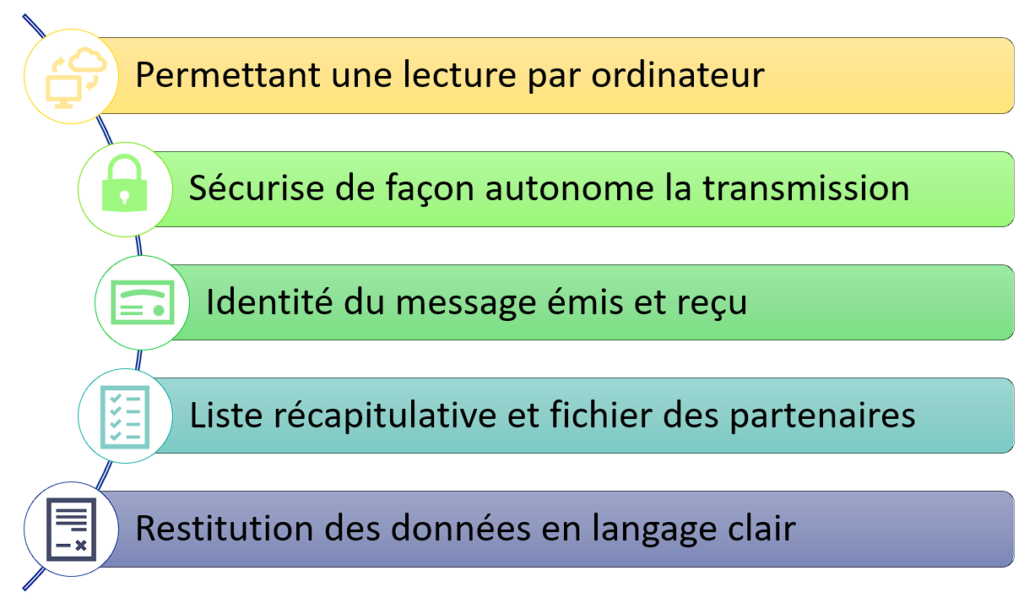

Le Reçu fiscal numérique en ligne (ou Comprobante Fiscal Digital por Internet) du système de facturation électronique mexicaine est une facture fiscale numérique légalement acceptée que votre organisation soumet à l’autorité fiscale mexicaine (Servicio de Administración Tributaria [SAT]) . Les factures électroniques doivent être sécurisées, confidentielles, authentiques et légalement conformes. Vous devez vous assurer que les normes internationales et les spécifications nationales sont respectées.

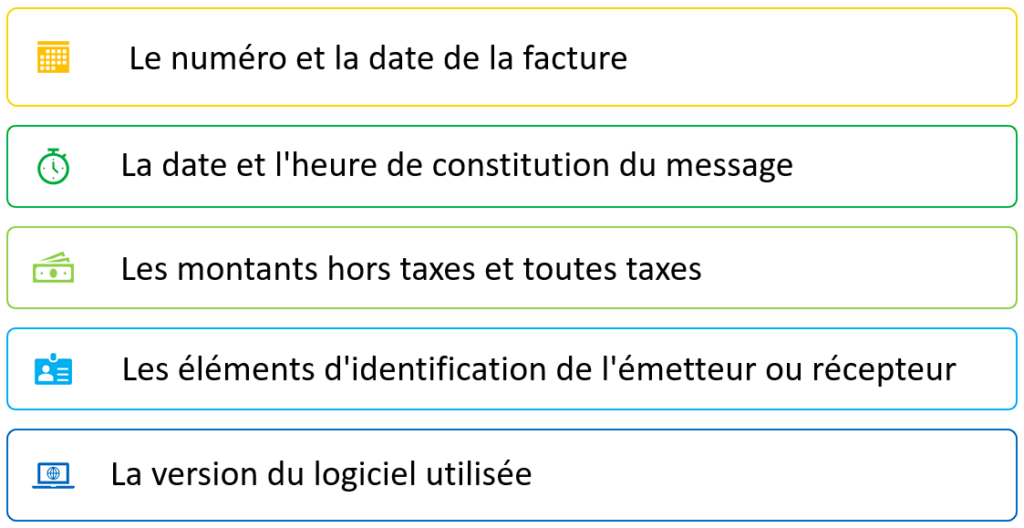

Le document doit exister dans un format XML tel que mandaté par la SAT, l’autorité fiscale mexicaine. Le CFDI comprend des informations telles qu’un numéro d’identification fiscale, la description des marchandises, le montant total de la facture, les taxes dues et bien plus encore. L’expéditeur doit soumettre un CFDI, puis recevoir un numéro unique du gouvernement appelé UUID. Une fois que le gouvernement génère l’UUID et le valide auprès de l’expéditeur, l’entreprise peut expédier ses marchandises.

Depuis le 1er janvier 22, le nouveau CFDI 4.0 is sera utilisé et introduira les changements suivants ( * élément et attribut sont des termes du format xml) :

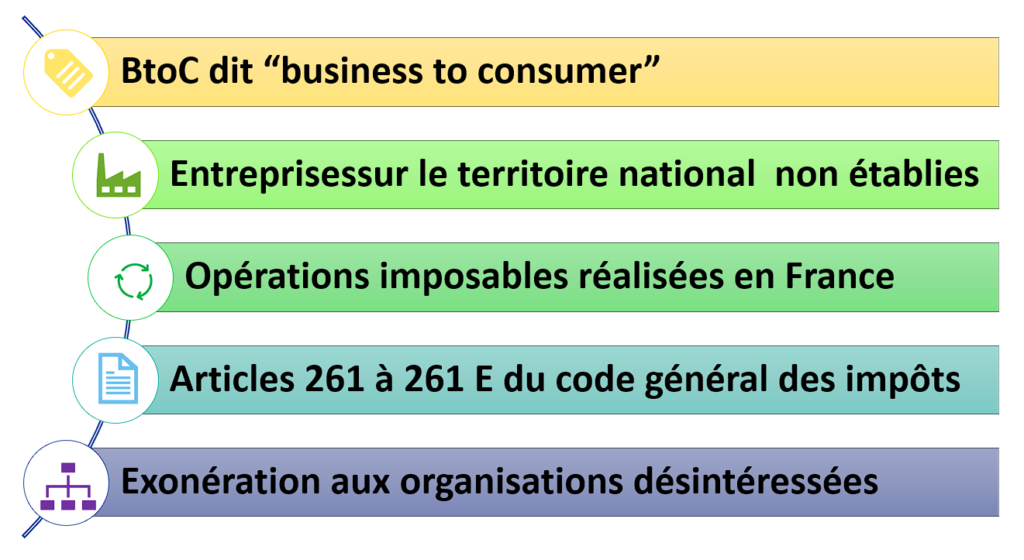

- Un nouvel élément* est créé, il affectera les factures globales et les rapports récapitulatifs des factures B2C

- Le code postal et le régime fiscal du destinataire seront désormais des informations incluses dans l’ICRFC.

- Le nom sera obligatoire et devra être validé.

- Un attribut* est ajouté pour les activités du secteur primaire.

- Un nouvel attribut* est créé pour indiquer si l’IEDFC inclut les exportations.

- Un attribut* a également été ajouté pour indiquer s’il est soumis à l’impôt.

- Le complément de compte tiers est remplacé par un nouvel élément.

- Des modifications sont également apportées aux règles de validation.

Procédé de génération de factures électroniques

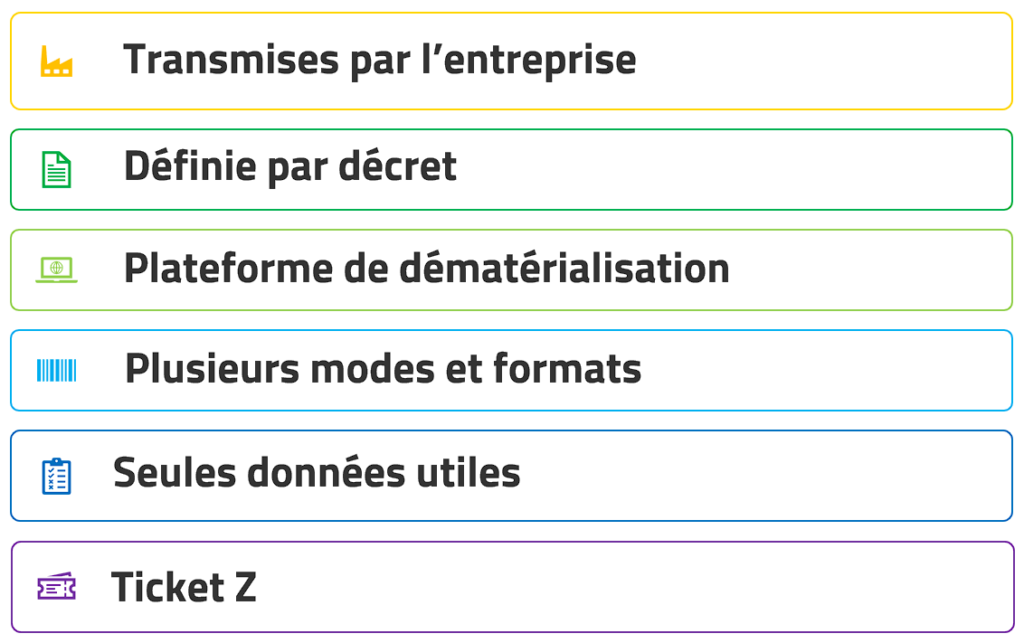

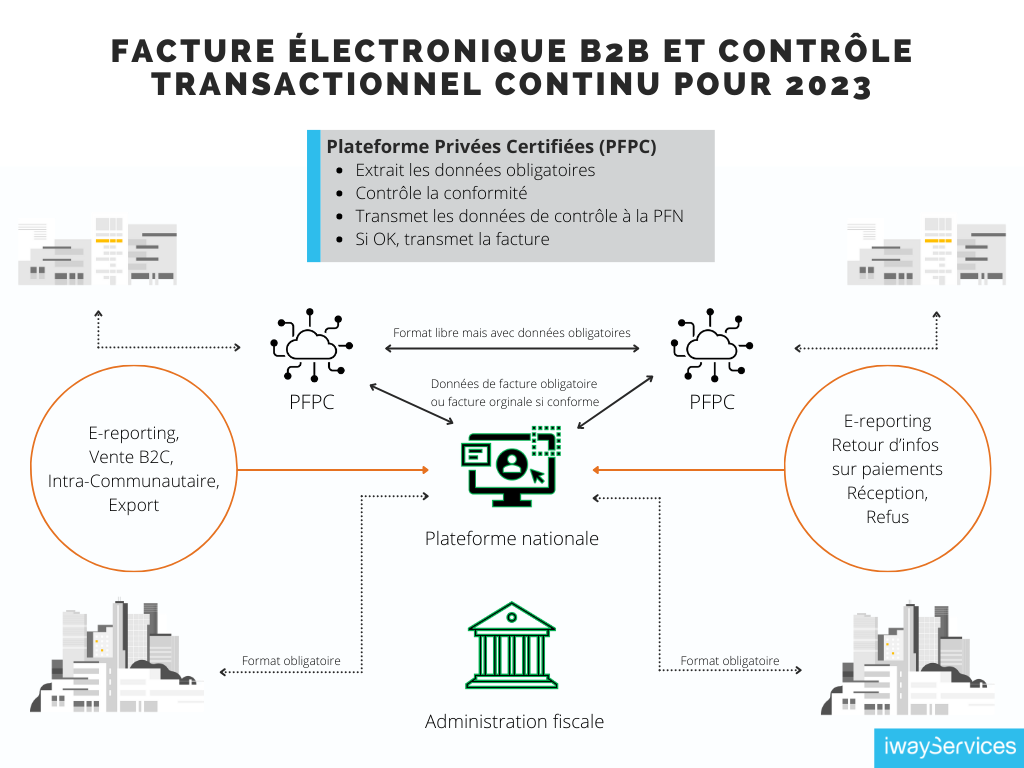

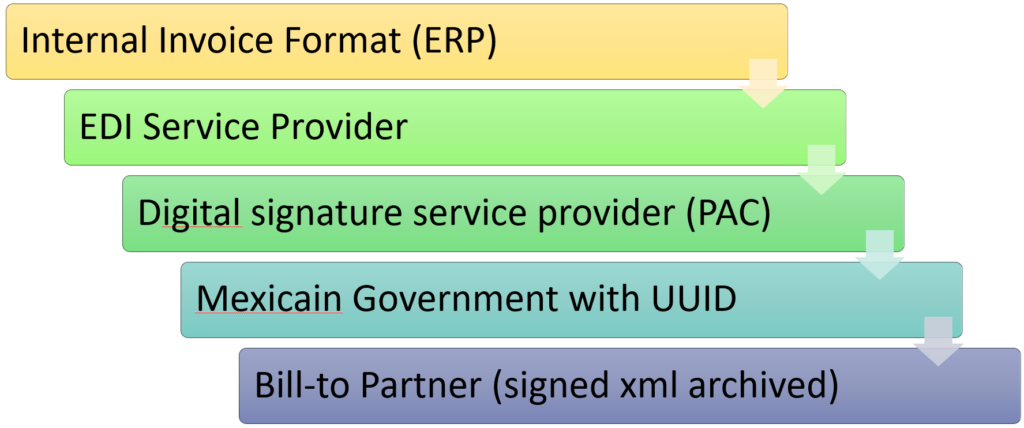

Les factures sont vérifiées et certifiées par un fournisseur de services de signature numérique (PAC). Avant de pouvoir utiliser la méthode CFDI pour générer des factures électroniques, votre organisation doit établir une connexion de service web avec un PAC agrée. Depuis votre ERP, vous envoyez une facture à votre fournisseur EDI qui le mappe au format PAC. Le PAC valide chaque facture, attribue un numéro de folio, puis incorpore le tampon numérique (UUID) fourni par les autorités fiscales Mexicaine. Une fois le processus d’approbation terminé, votre organisation reçoit le message XML approuvé et peut ensuite soumettre la facture au format XML ou PDF.

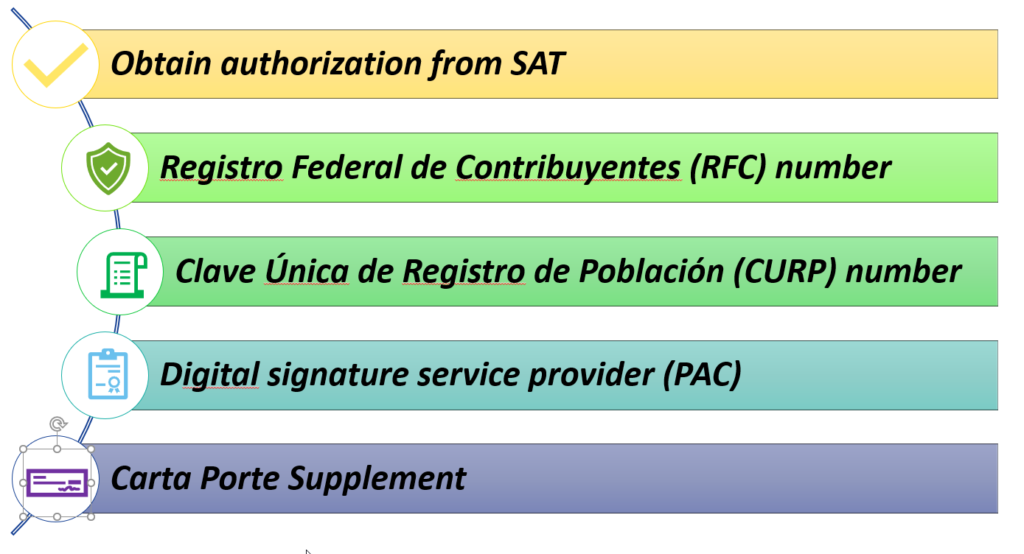

Exigences relatives à l’utilisation des factures électroniques

- Obtenez un numéro de registre des contribuables fédéraux (RFC), un numéro curp (Unique Population Registry Key) et un numéro d’inscription d’État auprès de SAT.

- Assurez-vous que les fichiers PDF et XML répondent aux exigences SAT. Ces fichiers sont envoyés aux clients sous forme de pièces jointes. Le fichier XML généré doit être basé sur la définition de schéma XML (XSD) fournie par SAT. Vous devez archiver le fichier XML de chaque facture électronique.

Carta Porte ?

Le nouveau supplément connu localement sous le nom de Suplemento de Carta Porte doit être ajouté en annexe à la facture électronique (CFDI) de transfert (CFDI de Traslado) ou au CFDI des recettes (CFDI de Ingresos) émises pour les services de transport.

Le Carta Porte a pour but d’assurer la traçabilité des produits circulant à l’intérieur du territoire mexicain en exigeant des informations supplémentaires sur l’origine, la localisation, la destination précise et les itinéraires de transport des produits transférés par route, rail, maritime ou air au Mexique.

Ce changement entre en vigueur le 1er octobre 2021, les transporteurs de marchandises doivent avoir une copie du Supplément de Carta Porte dans le véhicule qui prouve le respect légal de ce mandat.

Contactez les experts IwayServices

IwayServices vous accompagne dans toutes les étapes de la dématérialisation de factures, quel qu’en soit le format. Nos experts vous apporterons les bonnes réponses et solutions.